Immobiliare, l’effetto metro a Milano porta i prezzi in aumento del 36%. Da un articolo di Wall Street Italia

Il mercato immobiliare a Milano è in costante evoluzione, grazie in parte agli sviluppi delle infrastrutture locali, in particolare la rete metropolitana, che è diventata un mezzo di trasporto essenziale per molti residenti. La vicinanza a una stazione della metropolitana ha un notevole impatto sui prezzi delle abitazioni, ma ciò dipende anche dalla tipologia dell’immobile, se è nuovo o usato, ristrutturato o da ristrutturare.

In un’analisi di mercato recente condotta da Abitare Co., è emersa una differenza significativa negli aumenti dei prezzi registrati negli ultimi 5 anni tra le case usate e da ristrutturare, e quelle nuove o completamente ristrutturate. Questa differenza è particolarmente evidente quando le abitazioni si trovano nelle vicinanze di una delle 5 linee metropolitane di Milano: la Rossa, la Gialla, la Verde, la Lilla e persino la Blu, che è ancora in fase di completamento.

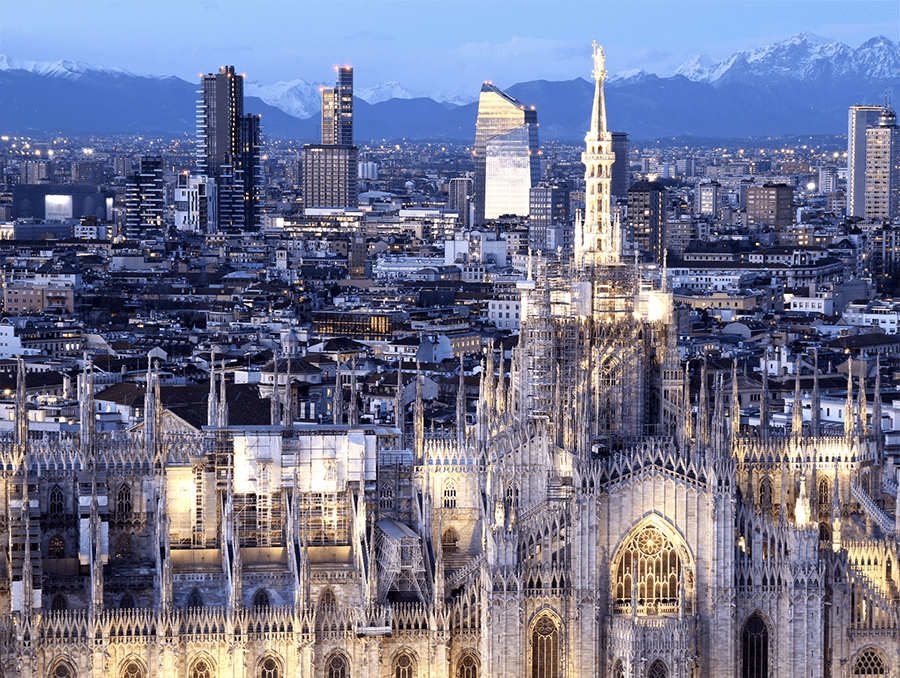

Esaminando le diverse fermate della metropolitana, emergono notevoli differenze nei prezzi in alcune linee. Ad esempio, sulla linea Rossa, i prezzi al metro quadro più elevati si trovano nelle zone di Molino Dorino e San Leonardo, con cifre intorno ai 2.500 euro, mentre nelle zone Duomo, Conciliazione e San Babila, i prezzi superano i 10.000 euro al metro quadro, arrivando a 15.500 euro in zona Duomo. I prezzi sulla linea Rossa non sono generalmente economici, con ben otto fermate che superano ampiamente i 10.000 euro al metro quadro. Inoltre, i prezzi aumentano significativamente nelle zone a nord di Loreto e Sesto San Giovanni, con incrementi superiori al 40% a Porta Venezia. I prezzi nella zona Duomo non sono comparabili con quelli sulla linea Gialla, dove, ad esempio, Montenapoleone raggiunge i 19.000 euro al metro quadro, con un aumento del 43,2%. Le abitazioni economiche si trovano in zone come Porto di Mare (2.900 euro), Comasina (2.950 euro) e Affori FN (3.100 euro). La stessa tendenza si verifica sulla linea Verde, con zone come Cascina Gobba e Crescenzago, dove i prezzi si aggirano intorno ai 3.300 euro al metro quadro, e zone come Moscova e Garibaldi, che hanno subito aumenti del 44,6% e del 36,9% a causa della riqualificazione di Porta Nuova. Le fermate tra Porta Genova e Piazza Abbiategrasso presentano una media dei prezzi leggermente inferiore a 5.000 euro. Sulla linea Blu, i prezzi nella zona di San Cristoforo hanno recentemente raggiunto i 5.200 euro al metro quadro, con un aumento di oltre il 40% dovuto a nuovi progetti residenziali di alta qualità come Bosco Navigli. Per prezzi più convenienti, è possibile considerare le zone di Gelsomini e Segneri, che offrono immobili a meno di 4.000 euro al metro quadro. Al contrario, le zone di alto profilo legate alla linea Blu, come Sforza Policlinico (10.600 euro) e Santa Sofia (10.500 euro), richiedono un investimento quasi triplo. Per prezzi più contenuti, è possibile cercare abitazioni vicino alla linea Lilla, nella zona di Bicocca, dove il prezzo medio si attesta intorno a 3.900 euro al metro quadro, con un aumento del 35,4%, che è comunque una frazione dei prezzi nella zona di City Life – Tre Torri (12.300 euro).

La rete metropolitana milanese è destinata a crescere ulteriormente nei prossimi anni, con lavori di rigenerazione urbana previsti in fermate come Isola e San Siro. Quest’ultima potrebbe diventare particolarmente strategica in vista della potenziale costruzione di due nuovi stadi nell’hinterland milanese, come Rozzano e San Donato, sebbene siano ancora in fase di progettazione e approvazione. Questi sviluppi potrebbero inevitabilmente aumentare il valore delle abitazioni circostanti, un fenomeno comune anche nelle città con stadi nazionali. Inoltre, l’espansione della rete metropolitana con la possibile aggiunta della M6 a Milano, che coprirebbe il Municipio 5, attualmente scarsamente servito dalla metropolitana, potrebbe portare benefici significativi alle abitazioni della zona. La presenza di importanti università nella vicinanza potrebbe garantire un flusso costante di studenti, rendendo gli investimenti immobiliari come il buy-to-rent e il build-to-rent molto promettenti. Naturalmente, questi benefici saranno pienamente realizzati solo una volta completati i lavori in corso.