Dalla Porsche alla cucina stellata: il mercato immobiliare di lusso di Miami abbraccia l’eccellenza culinaria, e non solo

In una città dove le residenze “brandizzate” vantano già ascensori per auto e finiture firmate dalle case di moda, l’ultimo sviluppo immobiliare di lusso di Miami punta sul potere della gastronomia per attrarre acquirenti ultra-facoltosi. Jean-Georges Miami Tropic Residences, il primo progetto residenziale dello chef stellato Jean-Georges Vongerichten, si prepara a ridefinire il concetto di vita di lusso attraverso l’eccellenza culinaria.

Il progetto architettonico di 48 piani, che sorgerà nel prestigioso Design District di Miami, rappresenta una decisa svolta rispetto alle torri “brandizzate” automobilistiche e della moda che hanno dominato il panorama immobiliare di lusso della città. Mentre la Porsche Design Tower ha fatto notizia con i suoi innovativi garage panoramici e il prossimo progetto di Dolce & Gabbana promette un’abitazione haute couture a partire da 3,5 milioni di dollari, Jean-Georges scommette che la strada per il cuore degli acquirenti di lusso passa attraverso il loro palato.

“L’evoluzione delle residenze brandizzate a Miami riflette una comprensione più profonda di ciò che gli individui ultra-facoltosi apprezzano oggi”, afferma Douglas Rill, broker veterano della Florida presso Century 21 America’s Choice. “Non si tratta più solo del nome, ma dell’esperienza di vita che quel nome rappresenta.”

La Ricetta del Successo

I numeri suggeriscono che il timing non potrebbe essere migliore. Il mercato dei condomini di lusso di Miami-Dade ha mostrato una notevole resilienza, con un aumento del 122,2% delle vendite di unità dal prezzo superiore al milione di dollari questo agosto rispetto ai livelli del 2019. Il progetto Jean-Georges, con prezzi a partire da 1,6 milioni di dollari, entra in un mercato dove le proprietà brandizzate comandano premium significativi.

Lo sviluppo, una collaborazione tra Terra e Lion Development Group, promette 329 residenze meticolosamente realizzate, da una a quattro camere da letto, più alcuni attici. Ma sono i 41.000 piedi quadrati di spazi comuni che rendono davvero unico questo progetto. Il gioiello della corona? Un complesso ristorativo al piano terra che si estende su 27.500 piedi quadrati, dove Vongerichten fonderà i suoi vari concetti culinari in un’esperienza gastronomica singolare.

Oltre il Piatto

“Non si tratta solo di mettere il nome di uno chef celebrità su un edificio”, spiega David Martin, CEO di Terra. “Stiamo creando un ecosistema dove l’eccellenza culinaria influenza ogni aspetto della vita quotidiana.” Le amenities sembrano una lista dei desideri per gli appassionati di gastronomia: una sala da pranzo privata con flessibilità indoor-outdoor, una cucina dello chef per uso dei residenti e un sofisticato bar e lounge.

Il Business del Lusso Brandizzato

Il progetto Jean-Georges si unisce a un campo sempre più affollato di residenze brandizzate a Miami. Mercedes-Benz, Cipriani e Aston Martin hanno già piantato le loro bandiere nello skyline della città. Nel frattempo, Bentley Residences è in costruzione a Sunny Isles Beach, con unità a partire da 5,6 milioni di dollari.

“Non tutti potranno dire di vivere in una torre Jean-Georges”, osserva Juan Arias, direttore dell’analisi di mercato di CoStar. “Questa esclusività, combinata con la genuina integrazione dello stile di vita che il marchio rappresenta, permette agli sviluppatori di comandare premium significativi.”

Guardando al Futuro

Con l’inizio dei lavori previsto per l’estate 2025 e il completamento previsto per il 2027, il Jean-Georges Miami Tropic Residences rappresenta più di un semplice sviluppo brandizzato: è una scommessa sul futuro del vivere di lusso. Mentre i marchi di lusso tradizionali continuano a entrare nel mercato immobiliare, questo approccio incentrato sulla cucina potrebbe rivelarsi l’ingrediente segreto che il mercato di alta gamma di Miami stava aspettando.

Per Vongerichten stesso, che ha costruito un impero di oltre 60 ristoranti a livello globale, incluso il Jean-Georges due stelle Michelin a New York, questo rappresenta un’evoluzione naturale. “Questo progetto incarna la mia visione di combinare l’eccellenza culinaria con spazi lifestyle”, afferma. E nel competitivo mercato del lusso di Miami, questa combinazione potrebbe essere la ricetta perfetta per il successo.

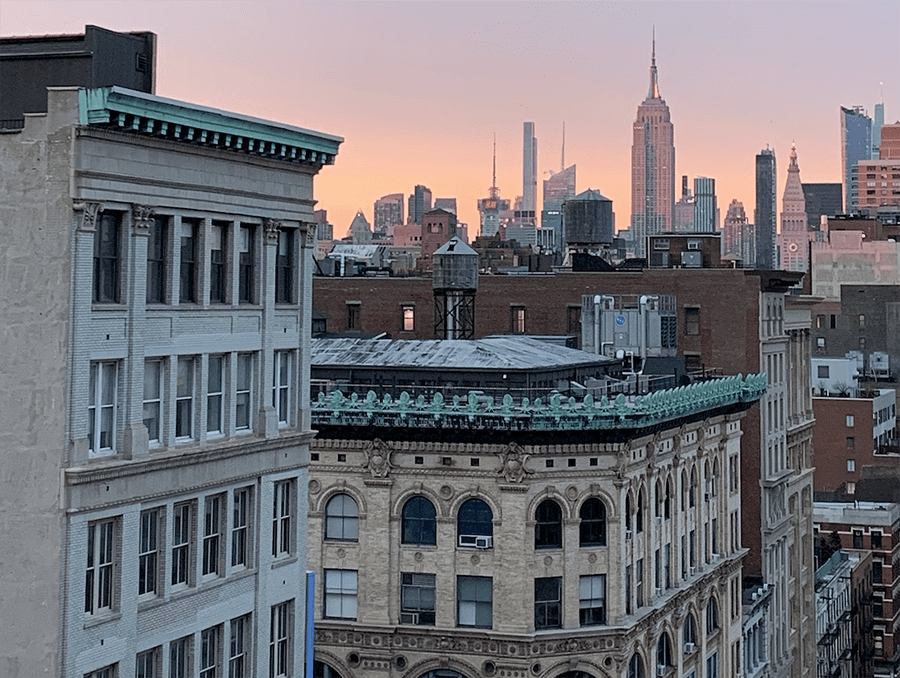

Foto via Miami Tropic Residences